客户端

出品:新浪财经上市公司研究院

作者:昊

7月11日,东山精密发布公告,公司全资子公司DSBJ Ltd.(以下称“DSG”)将受让香港东山投资控股有限公司拟参与投资的China Renewable Power Infrastructure LPF份额。香港投资控股的实际控制人为公司控股股东袁永刚和袁永峰,本次交易属于关联交易。

该基金主要围绕光伏、风电等新能源基础设施及配套储能项目进行投资,目标规模不超过6.5亿美元,全资子公司DSG将出资不超过3000万美元认购基金份额,资金来源为公司自有资金。

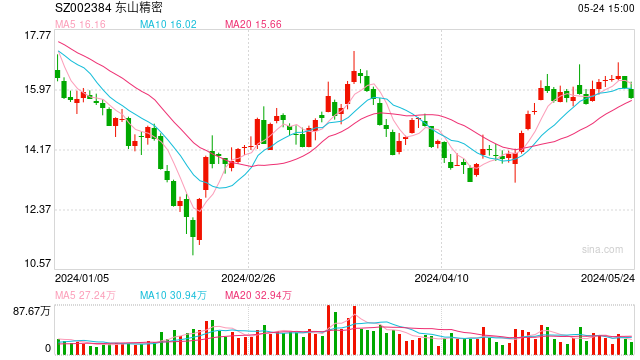

目前,东山精密公司战略是消费电子和新能源双主业驱动,然而2023年和2024年净利润连续两年显著下滑,资产减值损失从2020年的0.85亿增加到2024年的9.39亿。

今年5月,东山精密宣布1亿欧元收购法国汽车零部件公司GMD集团,进一步推进双轮驱动战略。不过,考虑到GMD负债率高达98%,收购溢价达560%,标的业绩风险值得关注。

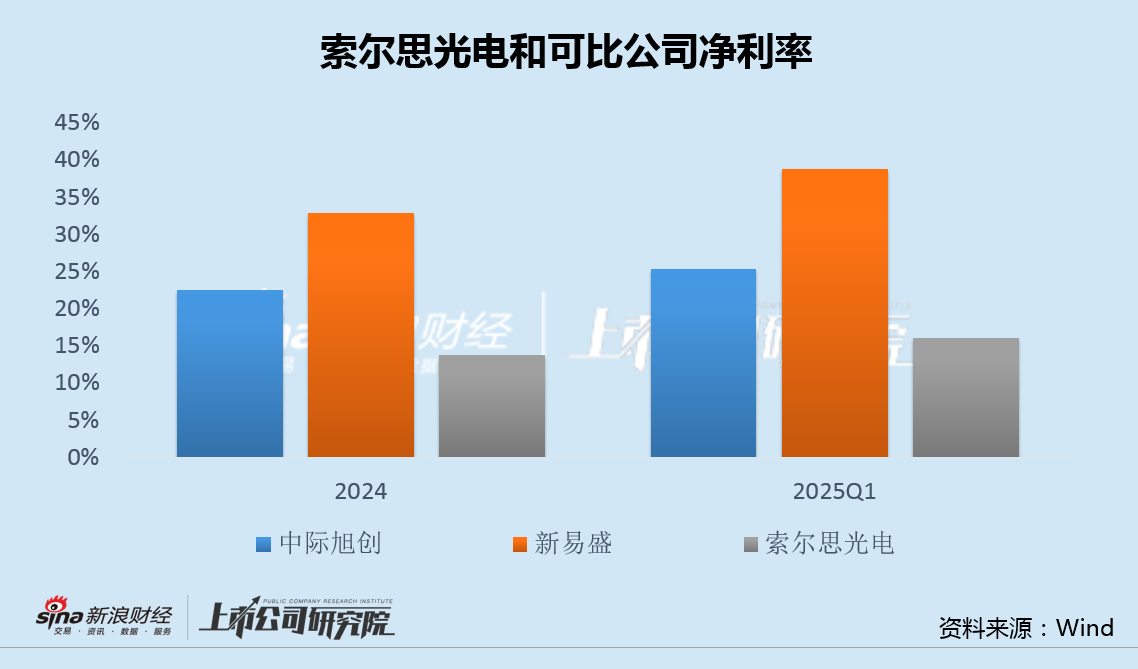

今年6月,东山精密再次宣布拟59.35亿人民币收购索尔思光电,跨界光通信,打造第三增长曲线。然而,相较中际旭创和新易盛等可比公司,索尔思光电净利率明显偏低,此外交易评估增值超400%,却未设定业绩承诺。

东山精密目前商誉已超21亿,两次收购还将新增约50亿商誉,未来减值风险高悬。

资产减值损失4年增10倍 溢价560%收购标的负债率达98%

东山精密主要为新能源汽车及储能、通信设备等客户提供精密金属结构件及组件产品,主要包括散热件、电池包壳体、白车身、电池结构件等新能源汽车的功能性结构件,移动通信基站天线,滤波器等结构件及组件。

目前,东山精密已形成消费电子与新能源两大领域双轮驱动的公司发展战略。不过,即便主业涉足两大热门赛道,公司业绩仍不增反降。

2024年,东山精密实现营收367.70亿,同比增长9.27%,归母净利润10.86亿,同比下降44.74%,继2023年同比下降17.05%后,连续两年净利润下滑。

值得注意的是,随着业务领域的不断扩展,东山精密存货跌价损失、固定资产减值损失和商誉减值等资产减值损失从2020年的0.85亿增加到2024年的9.39亿,4年增加超10倍。此外,2024年公司因资产处置还损失了2.35亿。

尽管资产减值大幅上升,公司仍在加快对外扩张。

2025年5月,东山精密公告称,为提升公司在汽车零部件领域市场规模,子公司DSG拟参与GMD集团100%股权收购及债务重组项目,交易总金额合计约1亿欧元(折合人民币约 8.14 亿元)。

公告显示,2023年,GMD集团实现营收9.83亿欧元,净利润-600万欧元;2024年实现营收10.12亿欧元,净利润300万欧元,期末总资产6.44亿欧元,净资产仅1500万欧元。

也就是说,GMD集团2024年业绩刚刚转正,并且截至2024年底,GMD负债率高达98%,收购溢价达560%。交易后标的公司的业绩、资金压力以及东山精密的商誉减值风险等值得关注。

斥资59亿溢价400%再次跨界收购 标的净利率显著偏低未设业绩承诺

就在宣布上述收购计划一个月后,今年6月,东山精密再次公告,拟收购Source Photonics Holdings (Cayman)Limited(以下称“索尔思光电”)100%股份,同时公司认购其可转债。

其中,索尔思光电100%股份对价不超过6.29亿美元,员工期权激励计划权益对价不超过0.58亿美元,以及为支持索尔思光电经营发展需要以及偿还万通发展(维权)认购的可转债不超过人民币10亿元。上述投资金额合计不超过人民币59.35亿元。

本次交易完成后,东山精密将在消费电子与新能源主业的基础上,再次新增光通信业务板块,打造第三增长曲线。

公告显示,经收益法评估,截至2024年12月31日,索尔思光电股东全部权益市场价值为人民币45.60亿元,评估增值约295%。再加上认购的0.58亿美元员工期权激励计划和10亿元可转债,总体收购溢价达414%。

高溢价收购的同时,标的盈利能力似乎并无优势。数据显示,2024年和2025年一季度,索尔思光电净利率为15%左右,相较于中际旭创20%以上以及新易盛30%以上的净利率明显偏低。

需要注意的是,此前万通发展在2024年拟收购索尔思光电时,卖方曾承诺2024-2026年标的净利润不低于4000万、5500万和7500万美元。然而,东山精密此次以超400%的高溢价收购索尔思光电,却未设定业绩承诺。

截至2025年一季度末,东山精密商誉为21.2亿,而上述两次收购完成后,或还将新增约50亿商誉,减值风险大大增加。

值得一提的是,东山精密实控人袁永刚、袁永峰等于2024年3月,在公司股价低点时,包揽14亿元定增,目前浮盈已超300%。

不仅如此,袁永刚还曾通过“现金收购+表决权委托”模式以及“资产出售+股权收购”的组合等手段,策划南孚电池曲线上市,被质疑规避借壳审核。

此番,在袁永刚、袁永峰的主导下,东山精密几乎耗尽手中现金,频频出手收购海外资产,再次引发了市场的高度关注。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏