炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,国信证券更新了收购万和证券的报告书,补充并更新了相关内容。

根据收购报告书,国信证券拟以发行股份的方式收购万和证券96.08%的股份,交易对价为51.92亿元。值得一提的是,无论是收益法评估结果还是资产基础法评估结论,万和证券的评估值都在54亿元左右,让投资者看上去很合理。

但实际上,54亿元估值对应万和证券2024年净利润的市盈率高达84倍,远超行业均值。并且,收益法评估值的结论被质疑高估,因为预测数据与万和证券历史数据严重不匹配。比如预测的万和证券2025-2027年三年的净利润之和,竟超过了万和证券2005-2024年二十年的总和。作为小型券商的万和证券业绩波动本来就很大,但业绩预测却连年大幅提升。分业务看,投行业务的业绩预测更难兑现,因为预测的2025-2029年每年的投行收入都创历史新高,可万和证券目前储备的股权投行项目为0。

万和证券未来三年净利润预测值竟超过去20年盈利之和 预测每年投行收入都创历史新高

收购报告书显示,以2024年6月30日为评估基准日,资产基础法评估结论下,万和证券的评估值为54.04亿元,增值率为0.47%;收益法评估结论下,万和证券的评估值为53.87亿元,增值率为0.15%。评估机构是中联资产评估集团有限公司(下称“中联评估”),国信证券选择了资产基础法评估结果作为本次评估结论。

从评估报告给出的数据看,收益法和资产基础法给出的估值相差无几,都在54亿元左右,并且增值率不高,看似很合理。

然而,收益法评估值的结论被质疑偏高,主要是其业绩预测给出的结论与万和证券历史上的表现不太匹配。

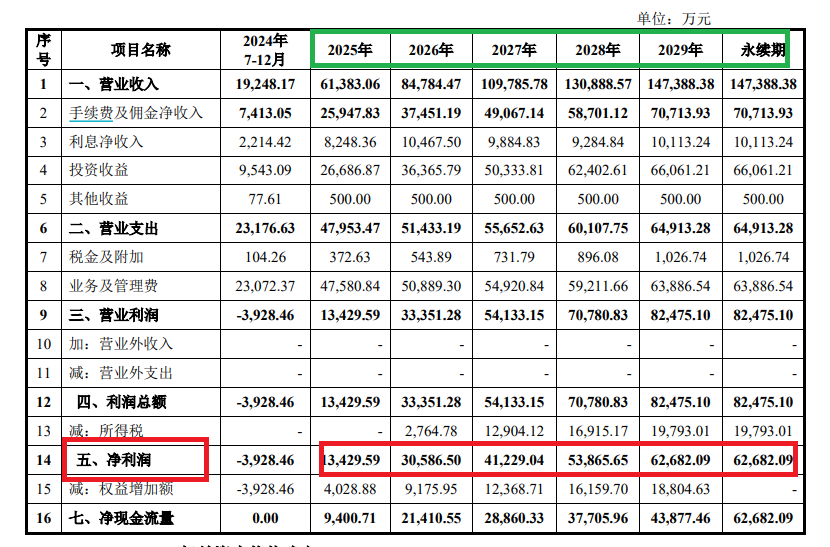

收购报告书显示,评估报告预测万和证券2025-2029年的净利润分别为13,429.59 万元、30,586.5万元、 41,229.04万元、 53,865.65万元和62,682.09万元,一年一个新台阶,从2027年开始都超过万和证券历史上的最高值。

来源:收购报告

来源:收购报告

其中,预测万和证券2025-2027年的净利润之和为8.52亿元。但wind数据显示,万和证券2005-2024年的归母净利润分别为-0.16亿元、0.02亿元、0.59亿元、0.21亿元、0.36 亿元、0.2亿元、-0.13亿元、-0.22亿元、0.01亿元、0.24亿元、1亿元、0.64亿元、0.3亿元、0.87亿元、1.26亿元、0.75亿元、3.43亿元、-2.15亿元、0.59亿元、0.64亿元,20年合计8.45亿元。

换言之,评估报告预测万和证券未来三年的净利润,超过过去20年的盈利之和,是否高估有待商榷。

并且,万和证券作为中小券商,因为业务结构和资产规模等因素影响,业绩波动本来就很大,比如公司2021年盈利3.43亿元创历史新高后,2022年就巨亏。可中联评估的业绩预测却是一年比一年高,并且2027年之后都创历史新高。

细分业务看,中联评估预测万和证券2025-2029年的投行收入分别为9,109.1万元、13,390.01万元、 16,879.01万元、18,027.96万元、23,179.36万元,2026-2029年的增幅分别为47.00%、26.06%、6.81%、28.57%。

来源:收购报告

来源:收购报告

然而自万和证券2016年获得保荐资格后,2016-2024年的投资银行业务手续费净收入分别为0.05亿元、0.21亿元、0.26亿元、0.21亿元、0.55亿元、0.57亿元、0.42亿元、0.79亿元、0.27亿元,没有一年超过0.8亿元,然而评估报告预测的每年投行收入都创历史新高,而且每年都增长,平均每年增幅超20%。

暂且不论评估报告预测的连年创新高的投行收入与历史数据严重不匹配,万和证券目前储备的股权投行项目以及行业竞争格局也难以支撑预测数据。

注:万和证券股权投行项目情况 来源:wind

注:万和证券股权投行项目情况 来源:wind

wind显示,目前万和证券储备的股权投行项目(包含IPO、定增、配股、可转债等)为0(以交易所受理为标准),未来股权承销保荐收入难有突破。并且,股权投行项目基本上集中在大中型投行,小投行未来的生存空间十分有限。然而,评估报告却预测2025年的股票承销收入高达3000万元,试问没有股权投行储备项目如何产生收入?

并且,万和证券历史上保荐的6家IPO项目,有5家问题IPO项目终止且被监管部门发现问题,撤否率及“带病闯关”的比例高达83%,详见《万和证券“炒股”水平不行连亏两年半 “带病”保荐 IPO项目占比83% 巧用评估方法为关联并购规避业绩承诺?》等文章。

尽管万和证券还有债权投行项目及财务顾问等其他类别投向项目,但这些项目的单笔费用率及费用远远不及IPO业务等股权投行项目,而公司作为小投行承销的债权投行项目数量也相对有限,未来能否实现投行收入的增长要打上大大的问号。

收购市盈率远超上市券商均值

万和证券收益法估值高不高,还有一个评价维度——市盈率。2024年,万和证券归母净利润为0.64亿元,53.87亿元估值对应的市盈率为84倍,远远超过49家上市券商市盈率均值。

wind显示,49家A股上市券商2024年末的市盈率(LPR)均值为51.39倍。

尽管国信证券采用的是资产基础法评估结论,但两者估值相差无几,因此估值是否偏高有待商榷。并且,有观点认为国信证券采用资产基础法评估结论,可以规避业绩承诺的强制要求。

根据《上市公司重大资产重组管理办法》第三十五条的规定,在重大资产重组或发行股份购买资产中,同时满足下列两个条件,交易对方需要作出业绩承诺:(1)采取收益现值法、假设开发法等基于未来收益预期的方法对拟购买资产进行评估或者估值并作为定价参考依据的;(2)上市公司向控股股东、实际控制人或者其控制的关联人购买资产,或上市公司向控股股东、实际控制人或者其控制的关联人之外的特定对象购买资产且导致控制权发生变更的。

假设国信证券采用收益法评估结论,那么交易对手须作出业绩承诺。但在资产基础法评估结论下,交易对手可以做也可以不做业绩承诺。收购报告书并未见业绩承诺。

收购报告书显示,国信证券收购万和证券发行的股份数量为603,702,080股,发行价为8.60元/股。

2024年年末,国信证券每股净资产为9.22元,高于8.6元。这意味着,国信证券低于每股净资产发行新股。

国信证券全年净资本减少金额及降幅皆居榜首

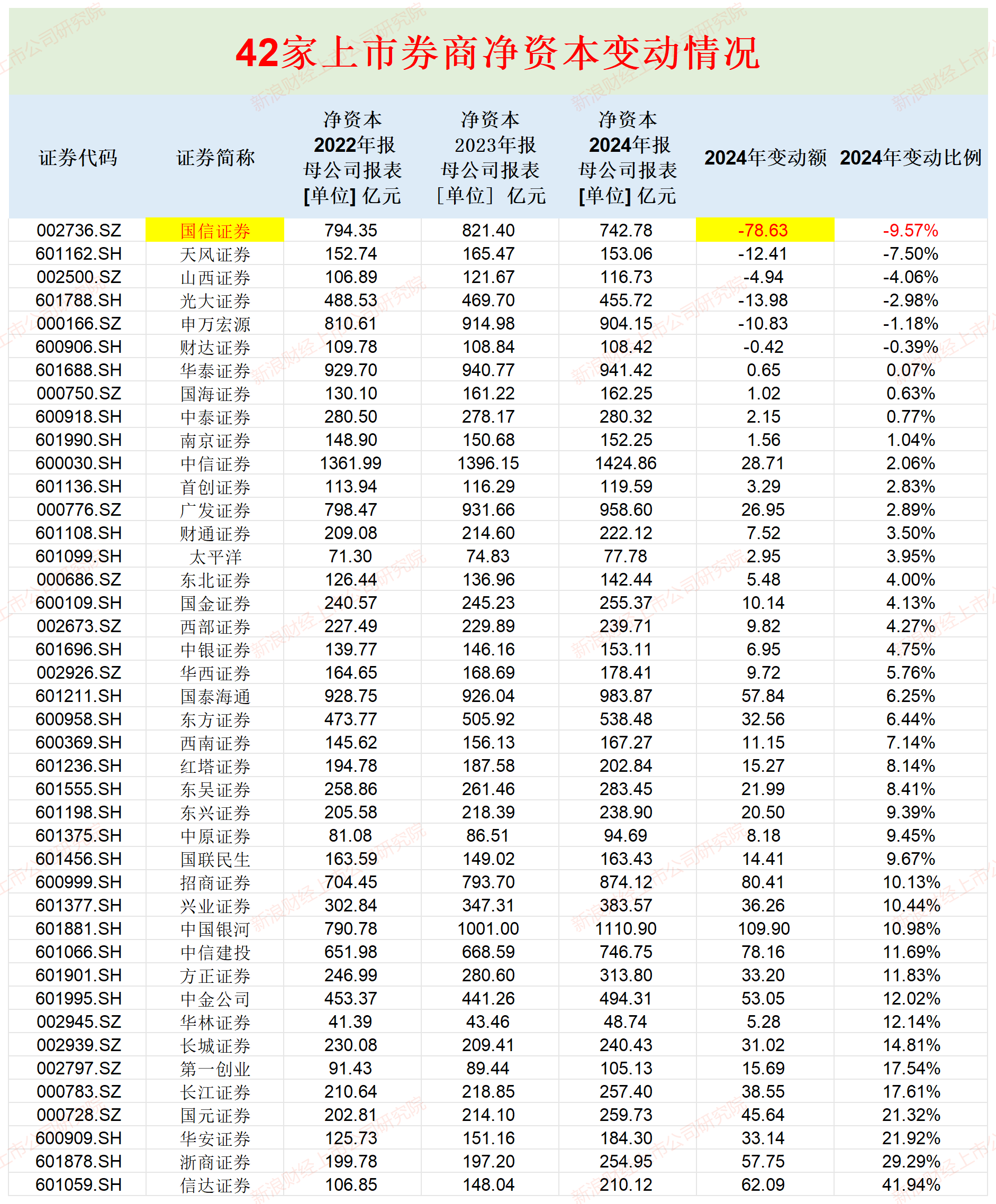

近期,42家纯证券业务A股上市券商年报披露完毕。42家券商中,中信证券2024年的净资本(母公司报表口径,下同)最高,为1425亿元;净资本最低的是华林证券,金额仅48.74亿元。2024年净资本增加最多的是中国银河,净资本增加109.9亿元;增幅最高的是信达证券(41.94%);净资本减少最多的是国信证券,减少78.63亿元;减幅比例最大的也是国信证券,减幅为9.57%。

来源:wind

来源:wind

证监会《证券公司风险控制指标管理办法》明确了以净资本为核心的风险控制指标体系,净资本是衡量证券公司资本充足性和流动性的核心指标。

国信证券2023年和2024年的净资本分别为821.40亿元、742.78 亿元,2024年一年减少78.63亿元,这说明公司资本充足性和流动性出现了不利信号。

2024年,国信证券实现营业收入201.67亿元,同比增长16.46%;归属于上市公司股东的净利润82.17亿元,同比增长27.84%。

分业务看,国信证券2024年投资与交易业务(自营业务)共实现收入90.02亿元,同比上升68.86%,占营业总收入的比重达到44.64%。公司称,权益类投资业务把握住了市场结构性机会,在震荡环境中获取了较好收益。

自营投资规模及收入增长、占比提高,对国信证券净资本的充足性将有更高的要求,一旦市场出现较大风险,对公司流动性将是考验。

券商行业有着“资本规模决定业绩规模”的规律,国信证券2024年净资本大幅减少,是否会影响未来业绩值得关注。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏